Thông báo miễn trừ trách nhiệm

Thông tin dưới đây chỉ mang tính chất tham khảo, mọi quyết định mua bán đầu tư là ở quyết định cá nhân mỗi người. IICVN.NET sẽ không chịu bất cứ trách nhiệm nào về thua lỗ của các bạn.

Cơ hội đầu tư HPP

Nội dung bài viết

1. Giới thiệu

HPP làm về ngành sơn với đa dạng các sản phẩm sơn phục vụ cho các lĩnh vực đang được coi là “thiên thời”: đầu tư công, vận tải biển. Để làm ra một container ta cần chủ yếu là thép, ván lót sàn và sơn. Ví dụ đối với Container mà Hòa Phát đang triển khai sản xuất thời gian tới sẽ cần đến các thành phần này, trong đó thép thì Hòa Phát tự cung, ván lót sàn thì có SJF lo, còn sơn thì HPP sẽ là đơn vị cung cấp cho Hòa Phát và các cty lớn xúc tiến. Bên cạnh đó, làm cầu đường giao thông và các hạ tầng khác ở miền Bắc cũng sẽ cần đến vật liệu sơn.

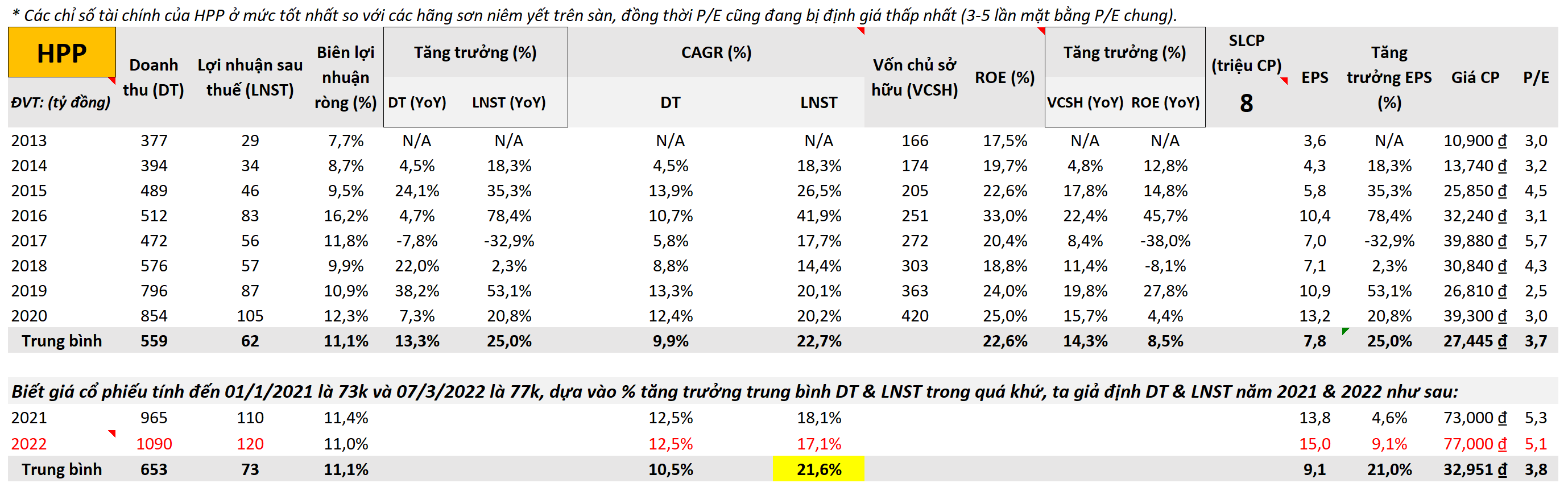

Kể từ 7/3/2022 bắt đầu xuất hiện nhiều hơn các bài phân tích cổ phiếu HPP, nhưng Minh Trần xin đánh vào con số doanh thu & lợi nhuận và các chỉ số cơ bản để sơ lược cho anh chị về tiềm năng của HPP cũng như định giá. Không nên quá chú trọng con số định lượng mà nên đào sâu vào tiềm năng cũng như Biên an toàn, khoảng giá mục tiêu hợp lý với dự phóng tùy vào sự thay đổi của bối cảnh vĩ mô trong tương lai. Cách trình bày sẽ tập trung vào suy luận & đánh giá thay vì khai thác các thông tin sẵn có từ các tài liệu mà bên thứ 3 cung cấp. Ở dạng đọc Excel anh chị thu nhỏ xuống 80% cho dễ theo dõi.

Một số ghi chú bên cạnh bảng tính:

- SLCP: Chính xác là 8.007.177 cổ phiếu, tương đương vốn điều lệ 80.1 tỷ, dự kiến từ 2022 sẽ tăng vốn, số lượng cổ phiếu sẽ tăng lên nhiều. Vì số lượng cổ phiếu lưu hành ít cho nên mệnh giá cổ phiếu cao, do thị giá tăng lên theo thời gian. Nó sẽ chia tách và điều chỉnh giảm còn 30-50k/CP để thu hút dòng tiền nhỏ lẻ.

- ROE: NĐT có thể thay bằng ROIC do các năm gần đây nợ vay tăng cao. Tăng trưởng ROE thấp hơn con số tăng trưởng LNST do bản chất cty giữ lại phần lớn lợi nhuận để tăng VCSH.

- Tăng trưởng EPS: Trong tương lai nếu HPP phát hành thêm cổ phiếu sẽ làm cho mẫu số của EPS tăng lên, khiến tỷ lệ tăng trưởng EPS giảm xuống thì lúc này chúng ta sẽ so sánh tốc độ tăng trưởng LNST & tốc độ tăng số lượng CP lưu hành nhằm xác định liệu công ty đang ưu tiên cho hoạt động tăng vốn hay đang tận dụng tối đa nguồn lực sẵn có để tăng trưởng.

- 2022: Dự phóng, có thể cao hơn hay thấp hơn. Biến số ở đây sẽ là chi phí nguyên vật liệu và giá bán đầu ra; các chi phí đòn bẩy hoặc capex.

- CAGR: là tốc độ tăng trưởng hàng năm kép. Ở đây mình tính CAGR trượt trong giai đoạn 2013-2022 để phục vụ cho việc tính chỉ số PEG. Ta sẽ dùng con số CAGR trung bình 21,6% trong giai đoạn 10 năm làm mấu chốt để sử dụng phương pháp định giá theo PEG.

2. Định giá:

Dựa trên tư duy rằng Giá trị thực của cổ phiếu và Tốc độ tăng trưởng lợi nhuận ròng (trong vài năm tới) của cổ phiếu phải bằng nhau, ta có:

- Với P/E trung bình là 3,8 và EPS trung bình là 9,1, ta có giá HPP 2022 là: 3,8 x 9,1 = 34,969 đ, đây là mức giá với điều kiện P/E không được thị trường đánh giá lại, vẫn chỉ rẻ mạt 3,8 lần và lợi nhuận trung bình các năm sau không tăng trưởng (vẫn giữ nguyên mức EPS trung bình 9,1) thì cổ phiếu sẽ về còn 35k/cp – đây là trường hợp xấu nhất và rất khó xảy ra;

- Nếu tính theo giá 77k và EPS trung bình 9,1, ta có P/E HPP là: 77 / 9,1 = 8,5, tính đến 7/3/2022 giá cổ phiếu đạt 77k/cp thì P/E sẽ là 8,5 nếu lấy mức EPS trung bình, tức là, nếu ta mua cổ phiếu ở giá 77k mà các năm sau lợi nhuận không tăng trưởng (vẫn giữ nguyên mức EPS trung bình 9,1) thì P/E lúc đó ta mua vẫn rẻ hơn so với P/E trung bình ngành ~12;

- Như vậy, để cho cân bằng giữa thị giá & tốc độ tăng trưởng (P cân bằng = CAGR), ta có P/E cân bằng cũng phải là 21,6 lần, khi đó giá CP là: 21,6 x 9,1 = 196,371 đ, tức là nếu giá cp vượt 197 thì PEG sẽ >1 nếu tính EPS trung bình;

- Bỏ qua trung bình, nếu tính riêng EPS năm 2022 thì giá CP sẽ là: 21,6 x 15 = 324,000 đ nếu tính EPS riêng 2022 thì PEG >1 khi giá cp vượt 324k/cp;

- Nếu đặt P/E khiêm tốn (cover sai sót do quá tự tin) khoảng 12, ta có giá HPP là: 12 x 15 = 180,000 đ, với P/E khiêm tốn là 12 thì giá cổ phiếu định giá năm 2022 sẽ là 180k nếu thị trường không quá trầm cũng không quá hưng phấn với KQKD 2022 của HPP. Ngoài ra giá CP khiêm tốn hơn nữa sẽ là 109k nếu lấy EPS trung bình.

Như vậy có thể thấy chỉ cần lợi nhuận ròng của HPP năm 2022 không dưới 1 trăm tỷ thì giá HPP tính đến ngày 07/03/2022 vẫn còn rất rẻ.

Trong trường hợp xấu nhất nếu có khủng hoảng/suy thoái hoặc sự kiện nghiêm trọng nào đó xảy ra thì giá cổ phiếu có thể rơi về 35k. Khi giá cổ phiếu ở ngưỡng 35k, giả sử EPS còn ~5 thì P/E lúc ấy sẽ là 7 lần (35/5=7).

Trường hợp ta mua HPP ở vùng giá 7x-8x thì P/E khi đó sẽ là 80/5=16 lần=> không quá cao so với P/E trung bình ngành ở thời kỳ phát triển bình thường. Khi đó, EPS sẽ tăng trưởng mạnh trở lại tầm 30%, tức PEG sẽ là 16/30=0.5 => đủ rẻ để hấp dẫn lực mua vào bắt đáy hoặc trung bình giá.

Tuy nhiên chỉ áp dụng trong trường hợp DN quay lại chu kỳ phát triển như trước đó, còn nếu trong tương lai xa DN mất hết đà tăng trưởng thì phương pháp tính này sẽ khiến bạn mắc bẫy giá trị do áp dụng số liệu quá khứ vào kỳ vọng tương lai không có thực.

KẾT LUẬN: Với khẩu vị của bản thân, tôi sẽ coi 1 khoản đầu tư là hấp dẫn nếu tỷ lệ Risk/Reward là 1:3, nghĩa là nếu thua tôi mất 1 và nếu thắng tôi được 3. Theo các thông tin ở trên, nằm giữa biên độ từ ~35k – 252k (tính cẩn trọng giữa P/E 12 và P/E 21,6) thì Biên an toàn sẽ là vùng ~40-110k/CP. Vậy thì mức giá 8x/CP hiện tại (thời điểm ngày 8/3/2022) chúng ta đang có cơ hội đủ an toàn để tham gia mạnh tay.

* Tất cả số liệu về định giá là tính trong trường hợp cổ phiếu chưa phát sinh hoạt động chia tách, chào bán thêm cổ phần… Nếu cty phát sinh các hoạt động này sớm hơn 1 năm thôi – lúc mà dòng tiền vào TTCK còn cực thịnh, nguy cơ lạm phát chưa đến gần thì chắc chắn sẽ là cổ phiếu tâm điểm của dư luận không kém gì các Bluechip hiện nay. Do còn đang niêm yết bên sàn UPCOM nên thông tin còn hạn chế nhưng đây sẽ là cổ phiếu thu hút sự quan tâm của NĐT trong thời gian tới. Bản thân mình cũng muốn đọc thêm Báo cáo của năm 2022 để tính toán lại dữ liệu, tránh tối đa rủi ro bỏ sót yếu tố nào đó.

3. Thông tin thêm:

Nguyên nhân khiến năm 2017 sụt giảm DT & LN:

- Ngành đóng tàu đi xuống: Năm 2022 VN đẩy mạnh xuất khẩu & hoạt động vận tải biển để cải thiện GDP và tăng tích trữ đồng USD

- Giá dầu tăng làm tăng chi phí đầu vào: Hàng tồn kho năm qua tăng cao sẽ giúp cty cover phần nào chi phí đầu vào tăng cao đột biến năm 2022.

- Cạnh tranh với hãng sơn ngoại: Đã ký kết hợp đồng với các tập đoàn lớn như Hòa Phát, Hoa Sen, tuy nhiên giá đầu vào kể từ thời điểm ký kết thấp hơn hiện tại. Ngoài ra để đáp ứng khách hàng VIP này cty phải đầu tư nhà máy công suất x5 lần trong bối cảnh giá NVL tăng cao.

Điểm cộng:

- Tồn kho tăng cao có thể tạm thời cover được chi phí đẩy năm 2022. Sản phẩm sơn của HPP chất lượng cao và thương hiệu uy tín lâu đời. Cty liên tục nghiên cứu phát triển sản phẩm

- Chi phí đầu vào ảnh hưởng bởi giá dầu không lớn bằng giá bột màu, bột phụ trợ, chất tạo màng… Các NVL này nhập từ Thái, Sing, Indo…

- Sản phẩm sơn đa dạng, từ năm 2018 cty đẩy mạnh SP sơn công nghiệp (phục vụ trong nước) và nhựa Alkyd – 12% tổng doanh thu (xuất khẩu sang Cam, Myanmar)… tiềm năng, phù hợp định hướng đầu tư công của VN

- Đối tác ký kết gần đây là Hòa Phát sẽ sản xuất vỏ container (Hòa Phát lập cty con tự sản xuất container và tàu biển, phục vụ xuất khẩu thép) từ 2023 là động lực lớn & mới mẻ cho doanh thu cty trong dài hạn. Giữa năm 2022 cũng sẽ có cty của Hàn Quốc thành lập nhà máy sx container tại Hải Phòng

- Lịch sử tăng trưởng vượt qua khó khăn là điểm cộng rõ ràng nhất khi có sự đồng hành/chuyển giao công nghệ của cổ đông lớn Chugoku (Nhật) – hãng sơn tàu biển hơn 100 năm lịch sử

- Giá cước biển tăng cao gián tiếp thúc đẩy nhu cầu đầu tư tàu mới ở các tập đoàn trong và ngoài nước

Điểm trừ:

- Chi phí đầu vào tăng siêu cao, cụ thể giá dầu nguy cơ tăng và duy trì >150$/thùng, gấp 2.6 lần so với năm 2017

- Nhu cầu nâng câp công suất nhà máy và bối cảnh lạm phát khiến cty đứng trước gánh nặng về tài chính, đòn bẩy tài chính các năm gần đây tăng cao và sẽ tiếp tục tăng

- Lãnh đạo già có phần bảo thủ và mang tính gia đình trị khiến lợi ích cổ đông không được đề cao (quan điểm cá nhân, thực tế cổ tức tiền mặt 3k/CP đều đặn hàng năm cũng được coi là fair), cty không chuộng cổ đông tài chính

Cần làm rõ hơn:

- Biên lợi nhuận gộp năm 2022 sẽ ra sao khi các loại chi phí tăng cao? Với thế mạnh thị phần của ông lớn thì giá bán ra có thể sẽ cover được chi phí tăng?

- Sản phẩm nào đang và sẽ đóng góp lợi nhuận nhiều nhất các năm tới?

- Chi phí phục vụ nâng cấp/xây mới nhà máy là bao nhiêu? Địa điểm và thời gian hoàn tất?

- Ý chí tăng vốn tận dụng cơ hội thiên thời của Ban lãnh đạo? – Yếu tố khiến thị giá tăng về P/E 10 trở lên là gì?

Tin đồn:

- Chia tách CP để lấy vốn nâng cấp nhà máy hiện tại thay vì xây mới

- Ông Dũng – con trai ông Viện chủ tịch sẽ lên thay, tạo làn gió mới cho công ty

- Niêm yết sàn HNX sau chia tách

Những thứ chờ đợi khác:

- Chuyển niêm yết sàn HOSE/HNX để quyền lợi cổ đông được chú trọng hơn: BCTC và các thông tin sẽ update thường xuyên, dễ theo dõi hơn. Cty cần tăng vốn điều lệ để thực hiện hóa điều này, mấu chốt là ý muốn của BLĐ.

- Tính toán lại & hạch toán các công ty liên kết & công ty con: nếu tinh ý, ta sẽ thấy công ty sở hữu nhiều cty con/liên kết giá trị nhưng hạch toán vào trong BCTC khá hạn chế

- Lãnh đạo trẻ (con trai) lên thay chủ tịch già sẽ có những làn gió mới, 2 năm 2019-2020 đã chứng minh năng lực

4. Đánh giá chung:

P/E của HPP rẻ hơn gấp 3-5 lần so với mặt bằng P/E chung toàn ngành, nguyên nhân là mức cổ tức nhiều năm không tăng trưởng song song với lợi nhuận, lãnh đạo cao tuổi hướng tới sự an toàn dẫn đến cổ phiếu quanh năm ở mãi bên sàn UPCOM, ít đăng tải tin tức và một năm chỉ ra báo cáo (đã kiểm toán) 1 lần cũng là nguyên nhân khiến cổ phiếu ít được chú ý.

Có lẽ chỉ tới khi cty bắt đầu hợp tác với Bluechip là Hòa Phát hay Hoa Sen thì thông tin mới bắt đầu xuất hiện thanh khoản đi kèm với đó là sự tăng giá cổ phiếu. Khi nhu cầu về vốn tăng cao trong bối cảnh lạm phát vĩ mô nghiêm trọng hơn, công tác quan hệ cổ đông sẽ được chú trọng hơn nhằm huy động nguồn vốn cho trung dài hạn. Khả năng rất cao các năm tới đây cty sẽ chia cổ tức bằng cổ phiếu & tiền mặt đan xen thay vì thuần tiền mặt như mọi năm, bên cạnh đó có thể là các hoạt động tài chính khác như chào bán quyền mua, phát hành riêng lẻ…

Nếu điều đó xảy ra thì tác động trước nhất sẽ là làm tăng thanh khoản cổ phiếu, số lượng niêm yết hiện nay là 8 triệu, vốn điều lệ 80.1 tỷ trong khi LNST duy trì ở mức cao thì hoàn toàn đủ lý do để cty tăng vốn mà không chịu sự phàn nàn của cổ đông về việc “in giấy”, vấn đề ở đây là tài chính của công ty cũng không hề yếu kém (VCSH gấp >5 lần VĐL) cho nên chưa chắc nhu cầu tăng vốn đã cấp thiết lúc này – cần theo dõi báo cáo mới.

Về mặt kinh doanh, dự phóng về doanh thu của mình đang ở mức khiêm tốn, tức là hoàn toàn có thể sản lượng bán hàng của cty năm 2022 tăng mạnh hơn nhiều so với ước tính khi mà cty đang hưởng lợi trong bối cảnh vĩ mô này.

Về thị giá, ở mức gần 100k/CP sẽ khiến nhiều NĐT coi rằng mức giá này rất cao, tuy vậy hãy nhìn vào vốn điều lệ của công ty chỉ vỏn vẹn 80 tỷ trong khi lợi nhuận năm 2021 đã đạt 100 tỷ để hiểu rằng mức giá này là sự tăng lên tự nhiên của kết quả kinh doanh tăng trưởng và dòng tiền lớn gia nhập cổ phiếu không cách xa mức giá này.

Để tăng thêm phần thú vị, độc giả nên tự tìm hiểu thêm về triển vọng và các thông tin khác như ở báo chí (liên quan đến sản lượng thép, nhà máy container, đầu tư công các tính miền Bắc) và báo cáo thường niên của công ty… Có lẽ, năm 2022 trở đi HPP sẽ không thiếu việc để làm.

Một số trang thông tin liên quan

- Hòa Phát sẽ bán container từ cuối năm nayHàn Quốc: Xây dựng nhà máy sản xuất 100.000 container/năm tại Hải Phòng

Tác giả: Trần Minh